O Banco Central anunciou nesta segunda-feira (21) um novo pacote de medidas para apertar o cerco contra fraudes, lavagem de dinheiro e sonegação fiscal no sistema financeiro. A partir do dia 1º de dezembro, bancos e fintechs serão obrigados a encerrar contas irregulares, incluindo as chamadas “contas-bolsão”, que se descobriu recentemente serem usadas para esconder a origem de recursos ilícitos.

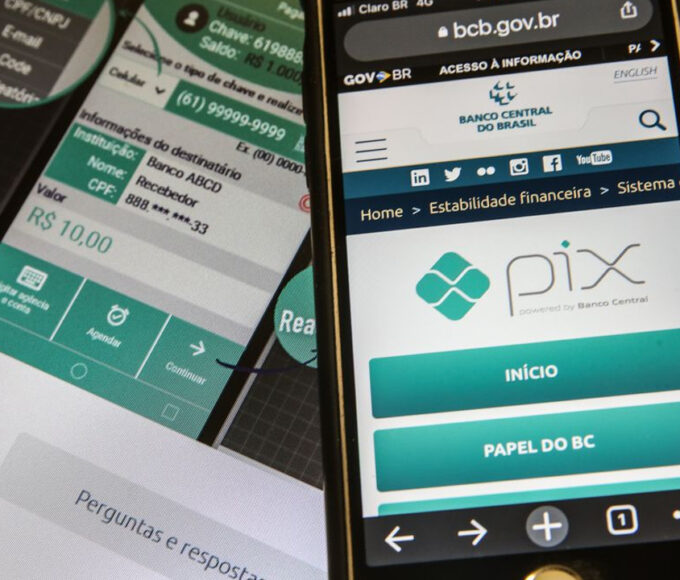

Segundo o BC, o objetivo é garantir mais segurança e transparência nas operações, fortalecendo o combate a práticas criminosas que se utilizam do mercado digital de pagamentos. Foi através de uma fintech com “contas-bolsão” que o PCC movimentou R$ 46 bilhões em cinco anos, de acordo com a investigação que levou à deflagração da operação Carbono Oculto, no final do mês de agosto.

“O encerramento das contas também visa acabar com as chamadas ‘contas-bolsão’, que ocorre quando o cliente titular utiliza os recursos mantidos nas contas para efetuar pagamentos, recebimentos ou compensações em nome de terceiros”, explicou o órgão em nota.

Essas contas são abertas em fintechs e concentram pagamentos de diversos clientes, mas sem detalhar quem são os donos dos recursos. Investigações apontam que o modelo vem sendo usado por facções criminosas e operadores de pirâmides financeiras para mascarar movimentações ilegais e burlar o controle das autoridades.

O Banco Central classificou como uso indevido da conta toda movimentação de valores pertencentes a terceiros sem autorização formal, especialmente quando há tentativa de ocultar obrigações financeiras ou dificultar a identificação dos reais beneficiários.

Com as novas normas, as instituições financeiras deverão encerrar compulsoriamente as contas assim que detectarem indícios de irregularidades. Para isso, cada banco e fintech deverá criar critérios próprios de monitoramento, utilizando dados públicos e privados para rastrear comportamentos suspeitos. Toda a documentação sobre o encerramento precisará ser mantida à disposição do Banco Central por dez anos.

Além de atacar as “contas-bolsão”, o Banco Central e o Conselho Monetário Nacional (CMN) anunciaram mudanças na metodologia que define o capital mínimo exigido de bancos e instituições de pagamento. O cálculo passará a refletir a real atividade das empresas, incluindo o custo de tecnologia e a complexidade das operações.

Pela nova regra, quem usa o termo “banco” no nome, em qualquer idioma, terá de manter um capital adicional obrigatório, para evitar o uso indevido do título por instituições com menor estrutura financeira. Também será exigida uma parcela mínima de capital para todas as empresas do setor, proporcional ao tamanho e à natureza das operações.

As novas exigências entram em vigor de forma escalonada, sendo até o dia 30 de junho de 2026 o capital mínimo exigido nas regras antigas. A partir de julho de 2026, o aumento será gradual: 25% da diferença até o fim de 2026; 50% até junho de 2027; 75% até dezembro do mesmo ano. O ajuste total será concluído em 1º de janeiro de 2028.

Deixe um comentário